Une réduction d’impôt à l’entrée, mais une fiscalité à la sortie, le PER est-il un bon placement ?

Une réduction d’impôt en contrepartie d’un blocage jusqu’à la retraite

Se construire une épargne retraite tout en diminuant ses impôts ? C'est la formule magique que propose le PER (Plan d’Épargne Retraite) : les versements volontaires réalisés sur une année dans cette enveloppe sont en effet déductibles du revenu imposable. Il existe cependant 2 limites :

- Les versements déductibles en 2021 ne peuvent dépasser 10% des revenus du travail* de l’année 2020 (après abattement de 10%) ou 4 114 euros* (10% du Plafond Annuel de la Sécurité Sociale 2020) si ce montant est supérieur.

- Les versements déductibles en 2021 ne peuvent dépasser 32 908,80 euros* (10% de 8 fois le Plafond Annuel de la Sécurité Sociale de l’année 2020).

Comme il s'agit d'un produit de déductions d'impôt, la réduction dépend de la tranche marginale d'impôt (TMI) . Plus elle est élevée, plus la réduction sera forte : un contribuable soumis à la tranche à 45% bénéficiera donc d'une réduction de 45% de son versement (s'il ne dépasse pas les plafonds).

En contrepartie de l’avantage fiscal, les sommes sont bloquées jusqu’à la retraite. Le PER est donc avant tout un produit pour préparer sa retraite.

Il existe quelques cas rares de sortie anticipée liée à des accidents de la vie (décès du conjoint, invalidité, surendettement, expiration des droits au chômage, etc…). Avec la loi Pacte, un autre cas de sortie anticipée est ajouté pour le PER : la sortie anticipée pour financer l’acquisition de sa résidence principale. Attention cependant, cette sortie doit obligatoirement servir intégralement à un apport pour acheter la résidence principale. Et elle est fiscalisée (TMI). Il faut veiller à ce que la fiscalité à la sortie ne soit pas plus élevée que le gain fiscal à l’entrée.

>>Je souhaite recevoir une information détaillée sur le Plan d’Epargne Retraite

Une enveloppe financière copiée sur l’assurance vie

Les sommes versées dans un Plan d’Épargne Retraite vont donc offrir un gain immédiat à l’entrée. Mais ces sommes vont également être placées sur des supports financiers avec l’espoir de réaliser des plus-values sur le long terme.

Créé en 2019 pour relancer les dispositifs d’Épargne Retraite, le Plan d’Epargne Retraite (PER) est une enveloppe dont le fonctionnement a été calqué sur l’assurance-vie.

Placement préféré des Français avec près de 1800 milliards d’euros d’encours, l’assurance-vie ne se présente plus. Souple, performante, et adaptable à tous les profils, l’assurance-vie est une enveloppe financière très avantageuse.

Le Plan d’Epargne Retraite (PER) offre donc les mêmes avantages financiers que l’assurance-vie.

• Possibilité d’investir dans un fonds en euros, garanti par l’assureur, et dont le rendement est plutôt attractif pour un placement sans risque. Rendement moyen du marché des fonds en euros de l’assurance-vie en 2020 : 1.3%* (source FFA).

• Possibilité d’investir sur des supports plus dynamiques** comme par exemple des fonds investis partiellement ou en totalité sur les marchés actions, ou des placements de Pierre Papier (SCI ou SCPI) pour investir indirectement en immobilier. Le choix d’un plan qui offre de nombreuses unités de compte de qualité et diversifiées est donc particulièrement important.

• Possibilité de réaliser des arbitrages à tout moment entre les différents supports du contrat, soit pour sécuriser une partie de l’épargne, soit au contraire pour la dynamiser et bénéficier de meilleurs rendements.

Au niveau du fonctionnement, des frais et des supports disponibles (donc des performances et des risques), les deux enveloppes sont identiques. 1 € épargné sur le PER doit donc offrir la même rentabilité qu’1 € épargné sur l’assurance-vie.

Sur le contrat meilleurtaux Liberté PER, vous avez accès sans frais d’entrée ((hors supports spécifiques SCI, SCPI, OPCI, ETF) à plus de 680 supports** : OPC, 20 SCPI, 3 SCI, 7 OPCI et le Fonds Euro PER Nouvelle Génération Spirica (1,65%*** en 2020).

Mais l’épargnant peut également choisir de déléguer la gestion de son PER à des professionnels des marchés financiers (Amiral Gestion et Active Asset Allocation), au travers de 5 mandats, cumulables avec la gestion libre, ainsi que la gestion pilotée à horizon ((3 profils « Prudent», « Equilibré » et « Dynamique »).

>>J’obtiens une information complémentaire sur meilleurtaux liberté PER

Attention à la fiscalité à la sortie

Point fort du PER, par rapport aux anciens dispositifs d’Épargne Retraite, l’épargnant a la possibilité lors de la retraite de choisir entre rente et/ou capital, en une fois ou de manière fractionnée. Le retraité peut demander, par exemple 5 000 € immédiatement, 5 000 € dans 5 ans, puis une rente de 90 € par mois déclenchée à 70 ans.

Le capital versé, qui a permis une déduction fiscale à l'entrée, est soumis à la sortie au barème de l’impôt sur le revenu. Ce capital a généré des gains (intérêts et plus-value). Ces gains sont quant à eux soumis au prélèvement forfaitaire unique (PFU) de 30% (choix possible pour l'impôt sur le revenu).

Il ne s’agit donc que d’un différé d’impôts. L’avantage obtenu à l’entrée doit être remboursé à la sortie. Aucun intérêt ? Au contraire. Pour deux raisons :

1. La fiscalité à la sortie

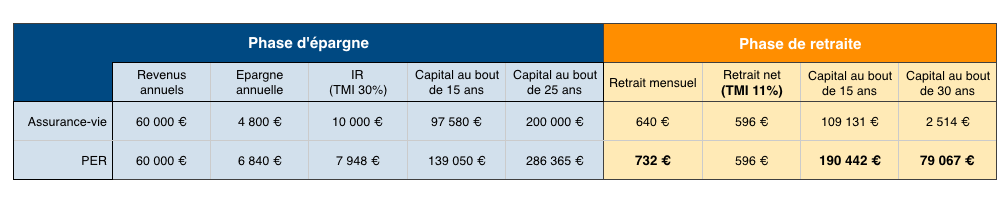

Lors du versement dans un PER, le gain fiscal obtenu est égal à son taux marginal d'impôt sur le revenu (TMI) : si vous êtes soumis à un TMI à 30% et que vous versez 500 € dans un PER, ces 500 € sortent de vos revenus imposables, et vous gagnez donc 150 € (500 X 30%). A la retraite, les retraits seront également soumis à la TMI mais, généralement, la TMI est plus faible à la retraite car les revenus baissent.

Ainsi, si vous êtes soumis à la tranche à 30%, et qu'à la retraite, vos revenus sont soumis à la tranche à 11%, l'impôt payé à l’entrée sera beaucoup plus faible que le gain obtenu à la sortie.

2. La valeur temps de l’argent

Même dans le cas où la TMI ne baisse pas à la retraite, le PER offre un intérêt fiscal : le gain fiscal obtenu à l’entrée est un gain immédiat. Et même si ce gain fiscal obtenu est remboursé à la sortie, il aura fructifié pendant de longues années au profit du plan.

Dit autrement, si on vous donne 30 aujourd’hui et que vous devez rembourser 30 dans 25 ans, votre opération n’est pas neutre. Si vous placez ces 30 à 1% pendant 25 ans, vous gagnez 28% !

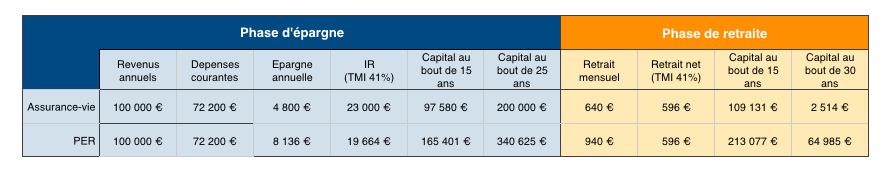

Prenons l’exemple de Éric et Nathalie, deux cadres supérieurs qui gagnent à peu près le même salaire et payent donc le même impôt (TMI 41%).

Éric place chaque année 400 € par mois dans un contrat d’assurance vie, soit 4800 euros par an.

Nathalie place 678 € par mois dans un Plan d’Épargne Retraite, soit 8 136 euros par an. Si Nathalie épargne plus, elle bénéficie chaque année d’une réduction d’impôt de 3 336 €. Au final, son effort d’épargne est de 4 800 € par an, le même qu’Éric.

Les deux contrats sont investis dans une même allocation équilibrée(50% fonds en euros et 50% unités de compte**). Au bout de 25 ans, le capital d’Éric, placé en assurance vie, s’élève à 200 000 euros, et celui de Nathalie, placé sur un PER, s'élève à 340 625 euros (soit un rendement moyen de 3,87%** par an pour les deux contrats).

À la retraite, Éric décide de sortir 640 euros chaque mois de son assurance-vie. Grâce à la fiscalité douce de l'assurance-vie, il ne payera que des prélèvements sociaux. Soit un revenu complémentaire net de 596 euros par mois. À ce rythme-là et en prenant une hypothèse de revalorisation du capital de 1% par an (Éric a sécurisé son contrat), le capital serait épuisé au bout de 30 ans.

À la retraite, Nathalie décide de sortir 940 euros chaque mois. La fiscalité va dépendre de la tranche marginale d’imposition de Nathalie (donc de l’ensemble de ses revenus). Si sa TMI est de 41%, chaque retrait est donc imposé 41% pour la partie capital (environ 60% du contrat) et 30% (flat tax) pour les gains. Soit un revenu complémentaire de 596 euros par mois. À ce rythme-là et en prenant une hypothèse de revalorisation du capital de 1% par an (Nathalie a sécurisé son contrat), le capital serait épuisé au bout de 35 ans.

Au final, Nathalie bénéficie à la retraite d’un complément de revenus nets supérieurs à Éric, qui dure pendant plus longtemps.

>>Je souhaite recevoir une information détaillée sur le Plan d’Epargne Retraite

Un produit pour tous, pas uniquement les hauts revenus

Comme il s'agit d'un produit de déductions d'impôt, la réduction dépend de la tranche marginale d'impôt (TMI) . Plus elle est élevée, plus la réduction sera forte : un contribuable soumis à la tranche à 45% bénéficiera donc d'une réduction de 45% de son versement (s'il ne dépasse pas les plafonds).

Dans l'idéal, ce placement convient parfaitement aux contribuables aux tranches marginales d'imposition élevées pendant leur vie active.

Toutefois, le placement garde beaucoup d’intérêts pour les contribuables soumis aux 2 tranches « inférieures » de l'impôt sur le revenu, la tranche à 30% et tranche à 11%. Seuls les contribuables non imposés n'ont aucun intérêt à investir dans un PER, par rapport à un contrat d'assurance-vie par exemple.

En réalité, si l’intérêt à l’entrée est plus élevé pour les hauts revenus, il est surtout attractif pour tous les contribuables qui subissent à la retraite une baisse de leurs revenus et donc une baisse de leur TMI. :

- Être imposé à 45% pendant la vie active, puis 41% à la retraite : « écart » de 4%.

- Être imposé à 41% pendant la vie active, puis 30% à la retraite : « écart » de 11%.

- Être imposé à 30% pendant la vie active, puis 11% à la retraite : « écart » de 19%.

- Être imposé à 11% pendant la vie active, puis 0% à la retraite : « écart » de 11%.

>>Je souhaite obtenir une information complète sur le Plan d’Epargne Retraite meilleurtaux liberté PER

Communication non contractuelle à caractère publicitaire.

* plafond minoré des cotisations aux régimes de retraite supplémentaire rendus obligatoires dans l’entreprise pour les salariés (“article 83” et PERE pour son volet obligatoire). Il s’agit de la part patronale, pour son montant non imposable, et de la part salariale, pour son montant déductible du salaire,des cotisations aux régimes facultatifs des non-salariés (contrats “Madelin” et “Madelin agricole” ou nouveaux contrats PER individuel ou Pereco), pour leur montant déductible du résultat professionnel, compte non tenu de leur fraction correspondant à 15 % de la quote-part du bénéfice imposable comprise entre une fois et 8 fois le montant annuel du plafond de la sécurité sociale,de l’abondement de l’employeur au plan d’épargne pour la retraite collectif (PERCO).

** Les unités de compte, lesquelles comportent un risque de perte en capital. L'organisme assureur ne s'engage que sur le nombre d'unités de compte, mais pas sur leur valeur. La valeur de ces unités de compte, qui reflète la valeur d'actifs sous-jacents, n'est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse dépendant en particulier de l'évolution des marchés financiers.

Les performances passées ne préjugent en rien des performances à venir et ne sont pas constantes dans le temps. Elles ne sont pas un indicateur fiable des performances futures et sont données à titre indicatif. Elles ne doivent pas être l’élément central de la décision d’investissement du souscripteur. Les investissements en actions présentent un risque de perte en capital important, doivent s’envisager dans une optique long terme (minimum 10 ans) et porter sur une petite partie d’un patrimoine global.

*** Taux de rendement annuel net de frais de gestion du contrat de 2 % par an, hors prélèvements sociaux et fiscaux. Le Fonds Euro PER Nouvelle Génération Spirica présente une garantie du capital annuelle minorée des frais de gestion de 2 %, soit un garantie de 98 %. Tous les versements sur le Fonds Euro PER Nouvelle Génération Spirica doivent comprendre une part investie en Unités de Compte de 25 % minimum (SICAV, FCP, SCPI, EMTN, Trackers, Titres vifs…). Les performances passées ne préjugent pas des performances futures.

meilleurtaux Liberté PER est un Plan Épargne Retraite Individuel sous la forme d’un contrat d’assurance vie de groupe de type multisupports distribué par meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 231 044 641 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18 boulevard Vaugirard, 75015 Paris. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat meilleurtaux Liberté PER et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur placement.meilleurtaux.com ou sur le site de l’Assureur https://www.spirica.fr.

|

Copyright ©2021

MonFinancier

Conseil Financier indépendant : avec Marc Fiorentino les solutions patrimoines, les solutions boursières, les solutions immobilières |

|

envoyer à un ami

envoyer à un ami