Plus que 2 semaine pour ouvrir un PER et profitez d'une déduction sur ses revenus 2020

Le PER : moins d’impôt plus de retraite

Se construire une épargne retraite tout en diminuant ses impôts ? C'est la formule magique que propose le PER (Plan d’Épargne Retraite) : les versements volontaires réalisés sur une année dans cette enveloppe sont en effet déductibles du revenu imposable. Ils existent cependant 2 limites :

- Les versements déductibles en 2020 ne peuvent dépasser 10% des revenus du travail* de l’année 2019 (après abattement de 10%) ou 4 052 euros* (10% du Plafond Annuel de la Sécurité Sociale 2019) si ce montant est supérieur.

- Les versements déductibles en 2020 ne peuvent dépasser 32 419,20 euros** (10% de 8 fois le Plafond Annuel de la Sécurité Sociale de l’année 2019).

Comme il s'agit d'un produit de déductions d'impôt, la réduction dépend de la tranche marginale d'impôt (TMI) . Plus elle est élevée, plus la réduction sera forte : un contribuable soumis à la tranche à 45% bénéficiera donc d'une réduction de 45% de son versement (s'il ne dépasse pas les plafonds).

En contrepartie de l’avantage fiscal, les sommes sont bloquées jusqu’à la retraite. Le PER est donc avant tout un produit pour préparer sa retraite.

Il existe quelques cas rares de sortie anticipée liée à des accidents de la vie (décès du conjoint, invalidité, surendettement, expiration des droits au chômage, etc…). Avec la loi Pacte, un autre cas de sortie anticipée est ajouté pour le PER : la sortie anticipée pour financer l’acquisition de sa résidence principale. Attention cependant, cette sortie doit obligatoirement servir intégralement à un apport pour acheter la résidence principale. Et elle est fiscalisée (TMI). Il faut veiller à ce que la fiscalité à la sortie ne soit pas plus élevée que le gain fiscal à l’entrée.

Point fort du PER (par rapport aux anciens dispositifs d’Épargne Retraite), l’épargnant aura la possibilité lors de la retraite de choisir entre rente et/ou capital, en une fois ou de manière fractionnée. Le retraité devrait pouvoir demander, par exemple 5 000 € immédiatement, 5 000 € dans 5 ans, puis une rente de 90 € par mois déclenchée à 70 ans.

Le capital versé, qui a permis une déduction fiscale à l'entrée, est soumis à la sortie l’impôt sur le revenu, à la TMI (pas de prélèvements sociaux). Ce capital a généré des gains (intérêts et plus-value). Ces gains sont quant à eux soumis au prélèvement forfaitaire unique (PFU) de 30% (choix possible pour TMI + prélèvements sociaux de 17.2%). Un point sur lequel l’épargnant doit se montrer très vigilant. Car s’il retire beaucoup de capital, il pourrait basculer dans une tranche supérieure et être donc lourdement imposé (d'où l'intérêt de retirer en plusieurs fois).

Au final, à condition d'accepter de bloquer les sommes jusqu’à la retraite et de rester vigilant au moment des retraits au niveau de la fiscalité, le nouveau PER peut s’avérer fort judicieux pour préparer sa retraite et bénéficier d’une réduction d’impôt.

>>Je souhaite recevoir une information détaillée sur le Plan d'Épargne Retraite Individuel

M Génération PER : à chacun son PER

Les sommes versées dans un Plan d’Épargne Retraite vont donc offrir un gain immédiat à l’entrée : une réduction d’impôt grâce à la déduction des versements sur les revenus imposables. Mais ces sommes vont également être placées sur des supports financiers avec l’espoir de réaliser des plus-values sur le long terme.

À l’image d’un contrat d’assurance-vie, les sommes vont être placées sur un fonds en euros, garantis par l’assureur (hors frais de gestion), et sur des unités de compte** (OPCVM, OPCI, SCPI, SCI, etc.). Sur le contrat M Génération PER, vous avez accès sans frais d’entrée ((hors supports spécifiques SCI, SCPI, OPCI, ETF) à plus de 700 supports : OPC, 18 SCPI, 4 SCI, 6 OPCI et le fonds euros Apicil Euro Garanti**.

Mais l’épargnant peut également choisir de déléguer la gestion de son PER aux experts de MeilleurPlacement, via la gestion déléguée M Génération. 3 profils générationnels disponibles (Jeunesse, Promesse, Sagesse) pour répondre efficacement à votre projet retraite selon votre âge, sans aucuns frais additionnels.

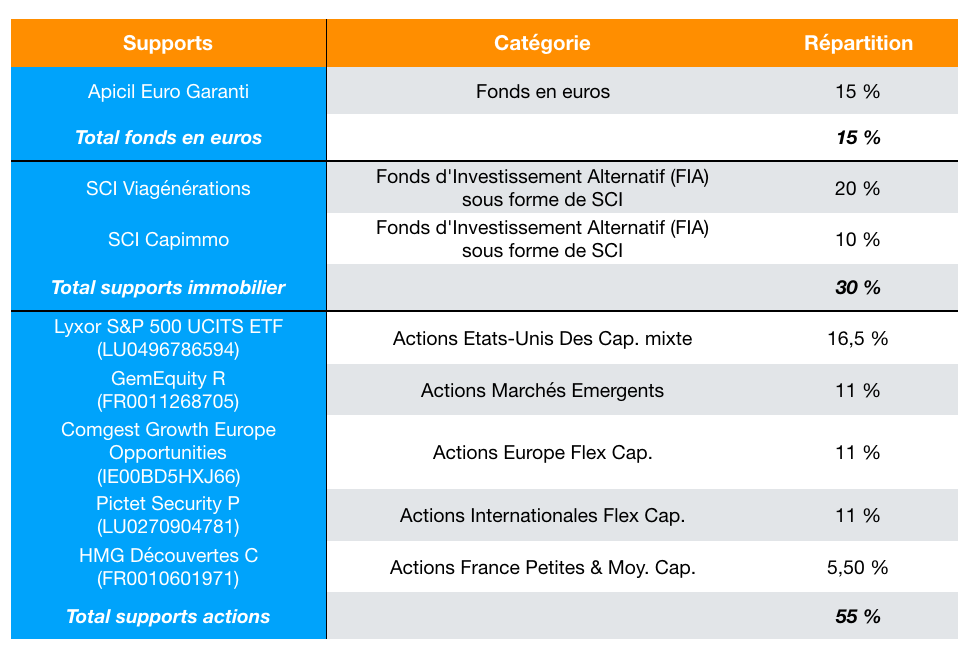

Profil Jeunesse

Le profil Jeunesse est adapté pour les moins de 40 ans. Il est composé à 15 % sur le fonds en euros Apicil Euro Garanti***, et à 85 % sur des unités de compte**.

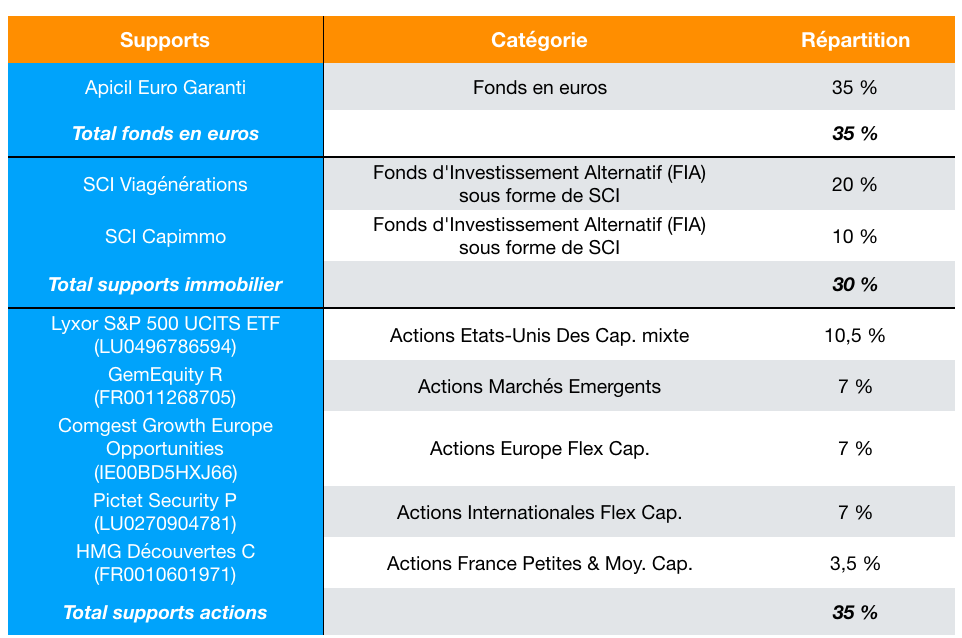

Profil Promesse

Le profil Promesse est construit pour les 40-55 ans. Il est composé à 35 % sur le fonds en euros Apicil Euro Garanti***, et à 65 % sur des unités de compte**.

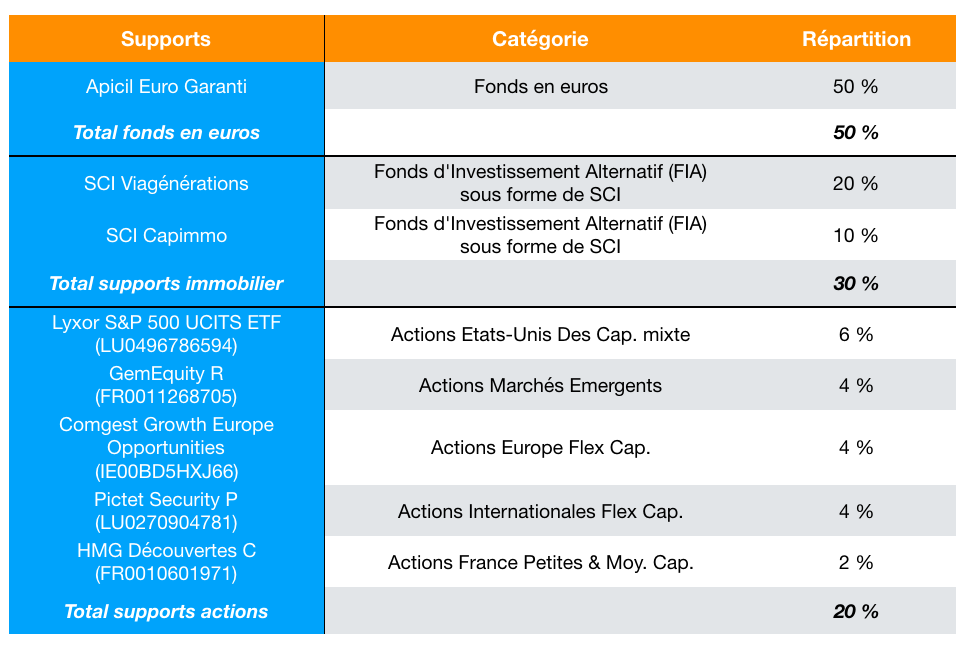

Profil Sagesse

Le profil Sagesse est adapté aux plus de 55 ans. Il est composé à 50 % sur le fonds en euros Apicil Euro Garanti***, et à 50 % sur des unités de compte**.

>> Je demande à recevoir une information détaillée sur M Génération PER

Communication non contractuelle à caractère publicitaire.

* plafond minoré des cotisations aux régimes de retraite supplémentaire rendus obligatoires dans l’entreprise pour les salariés (“article 83” et PERE pour son volet obligatoire). Il s’agit de la part patronale, pour son montant non imposable, et de la part salariale, pour son montant déductible du salaire,des cotisations aux régimes facultatifs des non-salariés (contrats “Madelin” et “Madelin agricole” ou nouveaux contrats PER individuel ou Pereco), pour leur montant déductible du résultat professionnel, compte non tenu de leur fraction correspondant à 15 % de la quote-part du bénéfice imposable comprise entre une fois et 8 fois le montant annuel du plafond de la sécurité sociale,de l’abondement de l’employeur au plan d’épargne pour la retraite collectif (PERCO).

** Les unités de compte, lesquelles comportent un risque de perte en capital. L'organisme assureur ne s'engage que sur le nombre d'unités de compte, mais pas sur leur valeur. La valeur de ces unités de compte, qui reflète la valeur d'actifs sous-jacents, n'est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse dépendant en particulier de l'évolution des marchés financiers.

Les performances passées ne préjugent en rien des performances à venir et ne sont pas constantes dans le temps. Elles ne sont pas un indicateur fiable des performances futures et sont données à titre indicatif. Elles ne doivent pas être l’élément central de la décision d’investissement du souscripteur. Les investissements en actions présentent un risque de perte en capital important, doivent s’envisager dans une optique long terme (minimum 10 ans) et porter sur une petite partie d’un patrimoine global.

*** Pour accéder au fonds en euros Apicil Euro Garanti, chaque opération (souscription, versement, arbitrage) doit comporter au minimum 50 % en Unités de Compte, lesquelles ne garantissent pas le capital versé.

Taux de revalorisation 2019 du fonds en euros Apicil Euro Garanti au sein du contrat M Génération PER, net de frais annuels de gestion de 0,85 %, hors prélèvements fiscaux et sociaux.

Part de l’épargne investie en Unités de Compte < à 30 % : 1,10 %

Part de l’épargne investie en Unités de Compte ≥ à 30% et < à 40 % : 1,30 %

Part de l’épargne investie en Unités de Compte ≥ à 40% et < à 50 % : 1,40 %

Part de l’épargne investie en Unités de Compte ≥ à 50% : 1,50 %.

Les rendements passés ne préjugent pas des rendements futurs.

|

Copyright ©2020

MonFinancier

Conseil Financier indépendant : avec Marc Fiorentino les solutions patrimoines, les solutions boursières, les solutions immobilières |

|

envoyer à un ami

envoyer à un ami