Immobilier, à chaque âge son acquisition

30-40 ans : SCPI à crédit

En trente ans, les prix et les loyers ont flambé (surtout à Paris). Cela signifie que, pour acquérir sa résidence principale, il faut s'endetter sur 20 ,25 voire 30 ans. Cela veut dire aussi que si on veut que l'investissement soit rentable (coût du crédit et frais de notaire), il faut forcément vivre dans ce bien une bonne dizaine d'années. Or, les trentenaires aujourd'hui ne savent pas, voire ne veulent pas savoir, où ils seront dans 2 ans. Alors 10 ans...

La plupart des salariés actifs seront amenés à changer plusieurs fois de métiers et de lieux de vie tout au long de leur carrière. Ils se mettent aussi en couple plus tard, ont des enfants plus tard, se séparent, se rabibochent, etc.

L’avantage d’être locataire c’est que votre logement correspond parfaitement à vos besoins à un instant T (surface, localisation, prix) et à vos moyens. Rester locataire, c’est faire le choix de la liberté, la liberté de déménager, la liberté de modifier ses projets en fonction de ses envies.

En restant locataire, vous économisez environ 200 à 300 euros de plus par par rapport à un logement de surface équivalente que vous auriez acheté.

Cette capacité d'épargne, vous pouvez l'utiliser en investissant dans un bien immobilier à crédit.

Le principe est séduisant : les loyers versés par votre locataire permettent de rembourser partiellement l'emprunt. Une partie de votre emprunt est donc autofinancé. Vous réalisez donc une acquisition importante, pour un effort d'épargne limité. C'est l'effet de levier du crédit.

Mais qui dit immobilier locatif en direct, dit recherche de locataires, entretien et gestion du bien, travaux, etc. On perd cette liberté, si cher quand on est jeune. Le jeune se tournera donc plutôt vers le placement immobilier « sac à dos ». Un placement où la gestion est déléguée, de la recherche du bien à la gestion des locataires en passant par les travaux. Un placement sur lequel on peut investir selon sa capacité mensuelle, de 100 euros à 500 euros (ou plus) par mois.

Les SPCI (sociétés civiles de placements immobiliers) correspondent parfaitement à ces besoins. Les SCPI ont pour objet l'acquisition et la gestion d'un patrimoine immobilier locatif. La gestion de ce patrimoine est confiée à une société de gestion qui se charge de le louer et de l'entretenir pour le compte des porteurs de parts (moyennant frais de gestion). L'investisseur n'a qu'à percevoir les revenus ! Autre avantage, les SCPI permettent de mutualiser les risques et de diminuer ainsi le risque locatif.

>> Je reçois une information détaillée sur les SCPI à crédit

40-45 ans : Résidence Principale

La caractéristique première de la résidence principale est la rigidité qu’elle entraîne : géographiquement, patrimonialement, en termes de surface habitable, et même une rigidité psychologique. Il convient donc d’adapter la détention de sa résidence principale avec le segment de vie présentant lui aussi le caractère le plus rigide. Ou autrement dit, la période de vie pendant laquelle nous avons le plus de lisibilité, de visibilité, de stabilité, aussi bien professionnellement que personnellement. Pour être pragmatiques, nous pourrions considérer qu’on entre dans cette période autour de 40 ans. À l'approche de la quarantaine, on est généralement plus fixé professionnellement et personnellement. C'est également le moment où grandissent les enfants, ce qui conduit souvent à se fixer géographiquement. On se rapproche des bonnes écoles. On se rapproche aussi des parents (mais pas trop proche quand même...) pour qu'ils gardent de temps en temps leurs petits-enfants.

Les loisirs aussi changent. On fait de plus en plus de cuisine, bricolage, jardinage, (voire piscine dans le jardin) et de moins en moins de bistrots et d'expo. On veut donc un vrai « chez-soi » : spacieux, avec un extérieur, etc... Et on est prêt à y rester des dizaines d'années.

45-50 ans : La résidence étudiante

La résidence principale achetée (et parfois même déjà remboursée), la priorité des épargnants doit être de récupérer au plus vite une nouvelle capacité d'épargne pour faire (ou refaire) un investissement immobilier à crédit et redonner du levier à son patrimoine.

Mais attention à la facture fiscale, car vers la cinquantaine, on est souvent en haut de carrière en termes de revenus, donc dans une tranche haute de l'impôt sur le revenu. À supposer qu'on ait plus les enfants à charge, et on se retrouve vite avec des loyers imposés à plus de 50 %.

Il faut alors privilégier l'investissement en meublé : avec le statut de LMNP, vous n'aurez pas de fiscalité pendant de nombreuses années. En effet, ce statut permet entre autres d'amortir le prix du bien sur vos revenus imposables. Vous allez par exemple pouvoir déduire de vos revenus locatifs 5 % de la valeur du bien chaque année pendant 20 ans. Vous percevrez donc un revenu net d'impôt.

En meublé donc, et pourquoi pas un logement étudiant ? La demande pour ce type de bien est croissante et l'offre modeste. Le nombre d’étudiants progresse à un rythme moyen de 1,15% ces dernières années. En 2020-2021, le nombre d'étudiants inscrits en enseignement supérieur dépassera les 2,7 millions d'euros. Le ticket d'entrée est en plus raisonnable : Ce placement vous est en effet accessible dès 80 000 euros.

Ne cherchez pas par contre à acheter un bien en direct dans l'optique d'y loger votre enfant. Car les chances pour que votre enfant passe toutes ses études dans ce bien et dans cette ville y sont très faibles. Au mieux, il y restera une paire d'années. Alors que l'investissement doit s'envisager sur une dizaine d'années.

Privilégiez plutôt l'investissement dans une résidence étudiante : vous déléguez la gestion du bien à un professionnel pendant toute la durée de votre investissement. Avec la résidence étudiante, votre locataire, c’est le gestionnaire de la résidence. C’est lui qui vous verse, de manière certaine, un loyer défini au moment de la signature du bail. Charge à lui ensuite de trouver, de sélectionner le locataire, mais aussi de s’occuper des visites, la rédaction des actes, l'état des lieux d'entrée et de sortie, la perception des loyers, et aussi l’entretien de la résidence (petits travaux). Vous n'avez donc aucun souci de gestion. Vous vous assurez aussi d'investir dans un bien de qualité pour votre location : proches des universités, transport, forte demande, potentiel de plus-values, etc...

>> Je reçois une information détaillée sur l'investissement dans une résidence étudiante

50-55 ans : L'immobilier locatif, dans une colocation

Dans la même optique que la résidence étudiante, mais avec un budget un peu plus élevé, on peut s'intéresser à l'investissement en colocation. De plus en plus de sociétés accompagnent des investisseurs dans des opérations d'investissement en colocation meublée : L'opération consiste à acheter un bien, le réhabiliter pour l'adapter à la colocation, et percevoir plusieurs loyers pour une rentabilité plus élevée que si le bien avait été loué à une seule famille.

C'est notamment opportun pour des maisons ou des appartements de grandes surfaces, qui ne sont plus adaptés à la demande locative actuelle et qui vont trouver une nouvelle vie dans la colocation. En région parisienne, par exemple, il va être difficile de trouver une famille disposée à louer un grand logement de quatre ou cinq chambres. En revanche, il sera plus facile de réunir quatre colocataires qui vont débourser chacun de 400 à 500 euros mensuels, d'autant que les loyers des studios sont proposés entre 500 et 600 euros par mois.

De plus en plus de profils, et notamment des jeunes salariés, recherchent aujourd'hui des colocations. Pour des raisons financières principalement, mais aussi de confort (appartement de plus grande taille), et de mode de vie (la colocation s’inscrit dans l’émergence actuelle d’une économie collaborative fondée sur le partage des ressources).

Le Groupe Colocatère, partenaire de MeilleurPlacement, propose un concept « clé en main » unique en France, de la recherche du bien, en passant par le financement, les plans de réalisations et les travaux, et enfin la gestion locative.

Entre l’achat des murs et les travaux, il faut compter au minimum entre 400 000 euros et jusqu'à 850 000 euros environ pour un seul projet.

Les biens proposés sont tous meublés, pour profiter du statut avantageux de Loueur en Meublé Professionnel (LMNP) et en particulier la possibilité de déduire l'amortissement du bien sur les revenus à déclarer et donc de bénéficier d'une exonération d'impôt pendant plusieurs années.

>> Je demande une information détaillée sur l'investissement en colocation

55-62 ans : La nue-propriété

A dix ans de la retraite, vous vous êtes déjà construit un capital et votre objectif est qu'il dégage des revenus complémentaires... dans dix ans. Avec votre taux d'imposition, vous n'avez surtout pas besoin de revenus complémentaires aujourd'hui : vous avez donc besoin d'un placement qui va capitaliser pendant 10 ans, puis vous verser des rendements à votre retraite. La nue-propriété correspond parfaitement à cet objectif.

La propriété d'un bien peut être démembrée, c'est-à-dire séparée en deux droits sur ce bien : l'usufruit, qui donne droit d'user du bien ou d'en tirer les profits, et la nue-propriété. Le nu-propriétaire possède le bien mais sans en avoir la jouissance. Concrètement, sur un bien mis en location et démembré pendant 10 ans, l'usufruitier va recevoir les loyers pendant 10 ans, tandis que le nu-propriétaire récupérera la pleine propriété du bien au bout de 10 ans.

Détenir la nue-propriété d'un bien immobilier peut se révéler très intéressant :

- Le risque n'est pas très élevé puisque le remembrement est mécanique : la nue-propriété va devenir pleine propriété à l'échéance du démembrement, et l'investissement a donc de grandes chances de se revaloriser.

- L'espérance de gain peut venir de deux sources. Tout d'abord, le remembrement : admettons que vous achetiez sur 10 ans une nue-propriété égale à 65% de la pleine propriété. Vous savez d'ores et déjà que votre placement va passer de 65 à 100% en 10 ans. Soit une performance annuelle de 3,25%, et sans compter la revalorisation du bien qui peut donc vous amener une deuxième source de rentabilité.

- Le cadre fiscal est sans comparaison : pas d'IFI puisque c'est l'usufruitier qui doit déclarer le bien dans son patrimoine, pas d'IR ni prélèvements sociaux (pas de revenus), pas de plus-value sur le remembrement (qui n'est pas fiscalisé). Le nu-propriétaire n'est donc pas concerné par le matraquage fiscal de l'immobilier, sauf en cas de plus-value (qui viendrait alors augmenter la rentabilité nette du placement).

L'investisseur sera néanmoins attentif au prix qu'il payera pour la nue-propriété d'un bien. Sur des biens en direct, la valeur des nues-propriétés disponibles sur le marché est souvent déraisonnable. Nous conseillons donc de privilégier la détention de parts de SCPI en nue-propriété. Pour 3 raisons :

- Le prix de la nue-propriété d'une part de SCPI est basé sur le prix de la part. Il n'y a donc pas de survalorisation.

- L'investissement est simple et souple. La société de gestion gère la nue-propriété, pour une durée déterminée, et vous récupérez la pleine propriété à l'échéance.

- La clé de répartition, c'est-à-dire la quote-part respective du prix entre l'achat de l'usufruit et de la nue-propriété pour une durée donnée, est fixée par la société de gestion. Celle-ci n'a pratiquement pas évolué depuis 10 ans. Ainsi, vous pouvez acheter des parts de SCPI en nue-propriété pendant 10 ans pour à peine 65-70% de la valeur de la part !

>> Je reçois une information détaillée sur l'acquisition de parts de SCPI en nue-propriété

62-65 ans : Les SCPI étrangères

Le départ à la retraite est un événement majeur, un véritable changement de vie. Le retraité n'est plus en « phase de construction », il entre en « phase de restitution ». C'est le moment où il faut retirer les fruits du travail de construction patrimoniale réalisé, pour compléter sa pension, maintenir son niveau de vie et profiter de sa retraite.

Pour cela, l'accent doit donc être tourné vers les actifs les plus rentables (tout en étant solides), nets de fiscalité.

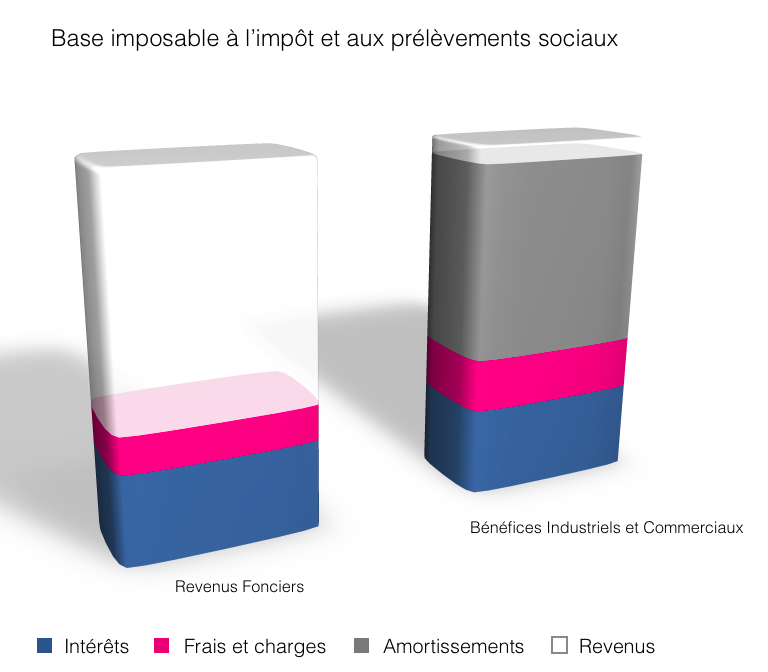

L'immobilier peut bien sûr être considéré comme un actif rentable et solide. Mais en choisissant le mauvais support (gestion et fiscalité lourde) on se retrouve avec un placement qui ne remplit plus son objectif de rentabilité. Les revenus fonciers sont imposés à la tranche marginale d'imposition (0, 14%, 30%, 41% ou 45%), plus les prélèvements sociaux de 17,2%. Soit un taux d'imposition qui peut monter à plus de 60%.

L'investissement en SCPI présente plusieurs intérêts (ticket faible, simplicité de gestion), mais pas celui de réduire la fiscalité. À moins d'investir en SCPI étrangères.

Les SCPI étrangères sont idéales pour les investisseurs souhaitant diversifier leur patrimoine et investir dans l’immobilier sans les tracas liés à un investissement en direct hors de nos frontières. Outre la simplicité de gestion et une mutualisation des risques, les SCPI étrangères ont un point commun que recherche n'importe quel investisseur : une fiscalité attractive.

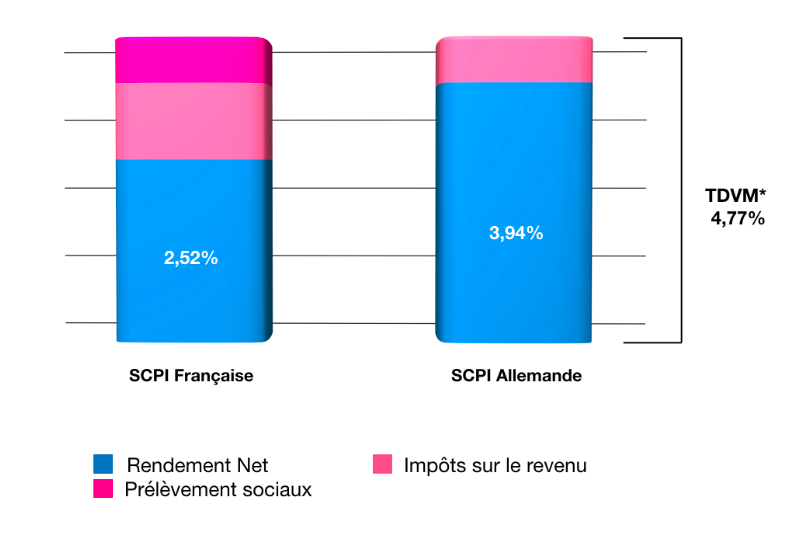

La fiscalité des revenus d'immeuble situés à l'étranger est en effet bien plus douce qu'en France. En premier lieu, vous ne payez pas les prélèvements sociaux (17.2%) sur ces biens. Dans certains cas, vous devez déclarer les revenus en France, mais vous disposez alors d'un crédit d'impôt égal à votre taux moyen d'imposition. Au final, la fiscalité est 2 ou 3 fois plus faible que pour une SCPI française.

Prenons par exemple le cas d'une SCPI allemande ( TDVM* 2019 de 4,77% net d'impôt payé à l'étranger).

>> Je reçois une information complète sur Novapierre Allemagne 2

>> Je demande une information détaillée sur les SCPI étrangères de MeilleurPlacement

Après 65 ans : SCPI dans l'assurance-vie

Face à l'immobilier, l'assurance-vie présente bien des avantages pour un placement à la retraite. Plus souple, plus « peinard », plus liquide, et plus avantageuse fiscalement.

L'enveloppe va pouvoir efficacement remplacer l'encaissement des revenus fonciers par l'instauration de rachats programmés sur vos placements du même montant.

Les rachats programmés dans l'assurance-vie sont nettement, très nettement, moins imposés que les revenus fonciers.

Contrairement à l'immobilier, le rendement que vous obtenez sur votre contrat n'est pas imposé dans sa totalité. Seule la part de rendement incluse dans les rachats sera imposée. Or, cette part est infime.

La première année, la part de gains représentera difficilement plus de 5 % (à moins de réaliser une excellente performance sur votre contrat, ce qu'on vous souhaite quand même...). Ainsi, seuls 5 % de votre rachat (contre 100 % pour les revenus fonciers) sera soumis à votre tranche marginale et aux prélèvements sociaux, ou, notamment pour ceux qui ont une tranche d'imposition de 30 % ou plus, à la flat tax (un autre avantage par rapport aux revenus fonciers).

Les années passant, les gains sur votre contrat vont augmenter, et donc la part de gains dans vos retraits aussi.

Mais quand le contrat a plus de 8 ans, la fiscalité sur les rachats devient encore plus douce (notamment l'abattement de 4600 euros par an pour une personne seule et 9200 euros pour un couple).

En plus du besoin de revenus complémentaires, un nouvel objectif devient de plus en plus important quand on approche 70 ans : la succession. Et là encore, par rapport à l'immobilier, l'assurance-vie est nettement plus avantageuse : pas besoin de notaire, transmission de somme d'argent nettement plus simple qu'une transmission immobilière (indivision, conflit entre les héritiers, etc.) et surtout abattements sur les droits de succession : 152 500 euros (par bénéficiaire) pour les versements avant 70 ans, 30500 euros pour les primes versées après 70 ans (pour l'ensemble des bénéficiaires, mais les gains sur les primes sont exonérés).

Et si vous trouvez que l'assurance-vie n'arrive pas au niveau de l'immobilier au niveau de la rentabilité, vous pouvez investir en SCPI, au sein de l'assurance-vie, et cumuler les avantages des deux placements...

>> Je demande une information détaillée sur les SCPI dans l'assurance-vie

Communication non contractuelle à but publicitaire

* TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l’année N (y compris les acomptes exceptionnels et quotes-parts de plus-values distribuées) par le prix de part acquéreur moyen de l’année N.

Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi n’est pas garanti. Sa valeur évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier . Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille.

- La liquidité. L'immobilier n’étant pas un produit coté, il présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier .

|

Copyright ©2020

MonFinancier

Conseil Financier indépendant : avec Marc Fiorentino les solutions patrimoines, les solutions boursières, les solutions immobilières |

|

envoyer à un ami

envoyer à un ami